株式市場の視点 ESG投資について

2022.04.20 (水)

ESG投資について

年金積立金管理運用独立行政法人とESG投資

年金積立金管理運用独立行政法人(※1)が2022年3月に日本株の環境・社会・企業統治に配慮している企業を重視・選別(※2)した総合指数の「FTSE Blossom Japan Sector Relative Index」を採用し、同指数に連動した運用の開始を発表しました。GPIFが日本株ESG指数への投資を開始したのは2017年7月で、当初は「MSCI 日本株女性活躍指数」「MSCI ジャパンESGセレクト・リーダーズ指数」「FTSE Blossom Japan Index」の3つの指数を対象にしました。

GPIFの日本株ESG指数に連動する運用資産額は、2017年度末の1.5兆円から2020年度末には6.3兆円まで約4倍に増加しています。GPIFの宮園理事長は新たな指数採用発表の時にESG投資に向けて中長期的な前向き姿勢をコメントされました。

GPIFの運用方法は、他の公的年金などが追随する事が多いため、現在の状況が継続されると、需給面からも採用銘柄のパフォーマンスはプラスの影響を受ける可能性が高いと思われます。

(※1)年金積立金管理運用独立行政法人は日本の公的年金を管理・運用する機関です。運用する資金は200兆円近くあり世界最大規模の運用機関です。(2021年12月時点)そのため、その運用動向はマーケットで注目されることが多いです。以下、「GPIF」と記載します。

(※2)環境(E: Environment)、社会(S: Social)、ガバナンス(G: Governance)の頭文字をとって「ESG」と呼ばれるものです。以下、「ESG」と記載します。

日本におけるESG投資の広がり

菅前首相が「2050年までにカーボンニュートラルを目指す」と宣言したことが契機となり、2020 年10月以降は日本株ESGファンドの設定や資金流入が続いていました。しかしながら、今年に入ると、日本株ESGファンドは一時的に流出超過になるなど多少変調が生じています。

ここ数年は「ESG」「脱CO2」「環境関連」などに積極的な企業の評価は高まり「ESG投資」は投資の潮流となってきました。多くの機関投資家もESGの概念を銘柄選別の評価条件に加えてきました。

この銘柄選択条件の変化によって「化石燃料由来のエネルギー開発企業」「化石燃料を加工して製品化する企業」「原子力関連企業」などは投資家が保有比率を下げる(もしくは避ける)傾向が続いてきました。

ESG投資の足元

以上のような環境変化から、ここ数年間は資源開発やエネルギーの新規投資や増産投資が抑制されていました。しかし、コロナ禍からの経済再開と正常化で資源や商品の需要が急増。原油価格中心に商品市況が急騰しました。そこにウクライナ危機が発生したためエネルギーの供給不足が加速し、原油価格やLNG価格が歴史的な水準まで上昇しています。

ウクライナ危機以降、ESG投資のパフォーマンスが冴えない状況となっています。投資家がESG投資に傾注した結果、カーボンニュートラルに意欲的な企業の株式を多く保有した一方、石油などの化石燃料開発企業や火力発電や原子力関連企業などの保有は限定的になっている投資家が相当に存在していると推測されます。

投資家から避けられた企業は、売られ続けられたため割安となっている上、多少株価が反発しても売却する投資家が少ない需給状況となっており、足元ではESG銘柄と非ESG銘柄のパフォーマンス逆転が目につく状況です。

欧州はエネルギー不足が深刻となっており、ドイツは脱原発を一旦先送り。英国やフランスは新規の原子力発電所の建設を計画しています。日本もエネルギー購入額が円安の影響も加わって増大となっています。財政負担も重く原子力発電の稼働再開機運が高まりつつあります。

現在はウクライナ危機で地政学的なリスクが高まりESGや環境配慮の大きな潮流に揺り戻しが起こっています。しかしながら、社会の諸問題についても、株式市場の動向についても、大きなトレンドの中に存在しても長期間の間には揺り戻しが生じることは通常のことです。長いスパンで考えるとESGに配慮した経営を行うことが重要であることに変わりはないため、長期的にはESGを順守した経営を行っている企業は評価されると考えられます。

図表で見るマーケット

日経平均株価が27,000円を中心に膠着状況が続いている株式市場。悪材料は払拭されてはいないものの、少しずつ織り込まれ始めている可能性はないのか。今回はテクニカル面から現状を眺めてみます。

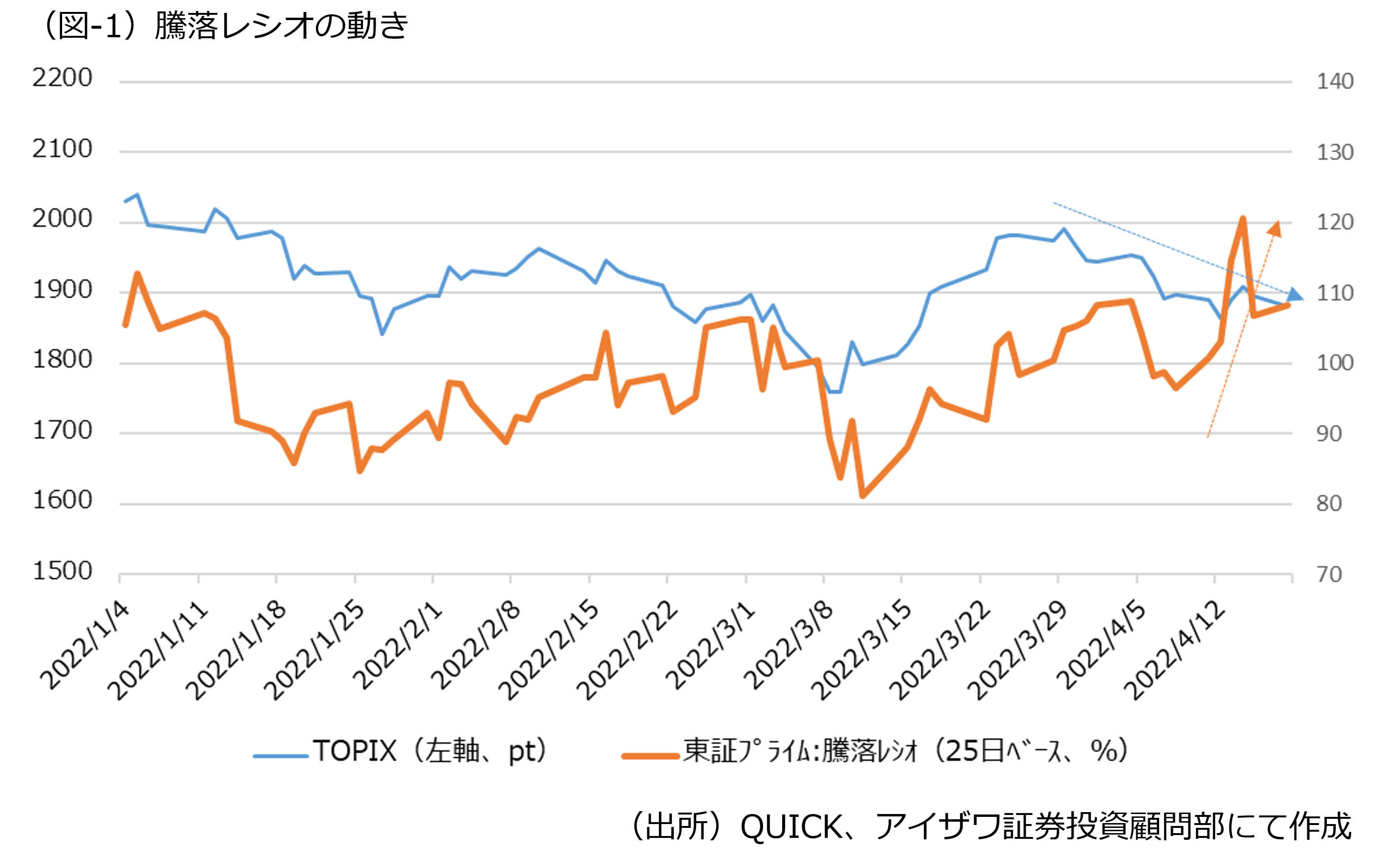

- 騰落レシオは(25日間の値上がり銘柄数の合計)÷(25日間の値下がり銘柄数の合計)で計算し、値上がり銘柄数が値下がり銘柄に対してどの程度あるかを計算したものです。

- 相場の強い時は値上がり銘柄が増加するため騰落レシオの数値は上昇し、相場の弱い時は逆になります。一般的に120%を越えてくると過熱感があると言われ、70%を割ってくると安値圏と言われています。

- 今回は相場が調整に入っている中で、騰落レシオは上昇し続けて、一時過熱感と言われる120%まで上昇しました。しかし、その後は反落しましたが。

- 指数ベースでは見えない部分で、個別銘柄ベースでは底を打ちつつある銘柄が増加してきている状況を示しています。

- 今年に入ってからの業種別騰落率です。TOPIXは6%下落していますが、16業種が上昇、17業種が下落と数的には均衡しています。また、TOPIXよりも騰落率が上回っているものは23業種、下回っているものは10業種となっています。動きの冴えない業種がTOPIXにマイナス寄与している状況が読み取れます。

- この結果から見ても、業種によっては持ち直している(上昇)ものが現れているようです。指数で見るよりも、相場の中身は底堅いと考えることもできそうです。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。