投資先の判断材料!投資指標を知ろう【前編】

2021.10.04 (月)

投資指標ってなにがわかるの?(前編:PERとPBR)

株を売買する情報として、ただ株価を見ればいいというわけではありません。企業の現状把握は当然ながら、過去の傾向や将来への展望など、銘柄の判断材料は多く存在します。その中でも皆さんに知っておいてほしいものとして「投資指標」があります。

前回の講義では「株式指標」について解説しましたが、他にどんな指標が参考となるのでしょうか。それが投資指標です。

投資指標もまた多く存在し、新聞や会社四季報、企業のホームページ等に記載されています。今回の講義で解説する投資指標は、その中でも代表的な「株価収益率(PER)」、「株価純資産倍率(PBR)」、「配当利回り」、「自己資本利益率(ROE)」の4つです。4つの指標について前編と後編に分けて解説していきます。

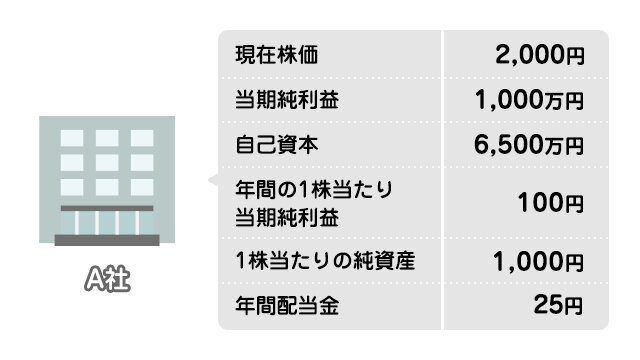

具体的に知るために例としてA社を挙げています。A社に関する情報は以下の通りです。具体的な数字に当てはめながら考えてみましょう!

株価収益率(PER) ~この企業って割安?割高?~

株価収益率(Price Earnings Ratio)とは、現在の株価が決算期発表時の「1株当たりの当期純利益」の何倍となっているかを示す指標です。PERはその企業の株価が割高であるか割安であるかを判断する材料となり、「利益」の観点から考えます。一般的にPERが高い企業は割高、低い企業は割安といわれ、この数値が高くなればなるほど「企業は現在の株価に対してあまり利益を出せていない」と判断されることが多いです。

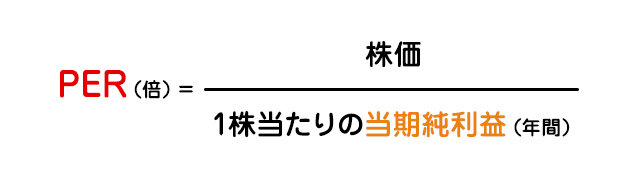

PERは以下の式で求めることができます。

A社の場合、株価が2,000円、年間の1株当たりの当期純利益が100円なので、PERは2000÷100=20倍となります。

1株当たりの当期純利益とは、株主が投資した1株で企業がどれだけ利益を出しているかを表します。今回の例の場合、2,000円の投資につき100円利益を出していることになります。1株当たりの当期純利益が100円という状況が継続されると仮定したとき、年間で100円の利益を出せているので、1株分(2,000円)の投資資金を回収するには2,000÷100=20年必要となります。つまり、PERは、投資資金を1株当たりの当期純利益だけで回収する場合、何年かかるのかを示しています。

状況にもよりますが、同企業の過去2年間のPERと比較した際、大きく上昇していれば株価は割高、下落していれば割安という一つの判断材料にもなります。

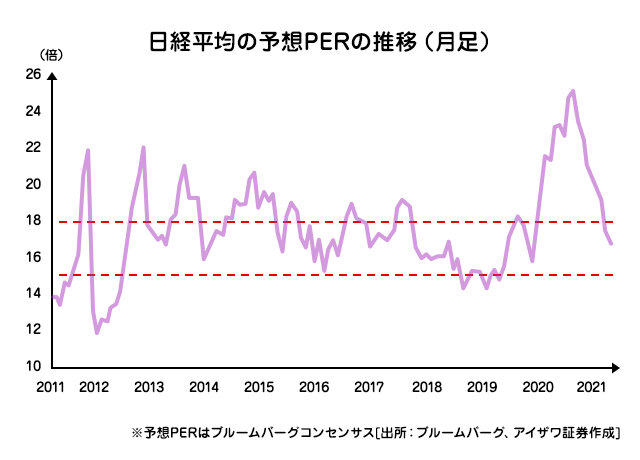

一般的に株価は企業の業績を予想して動くので、会社四季報などに記載されているPERも決算の予想値を参考に算出されます。はじめに述べた通りPERが高いと割髙、低いと割安といわれていますが、業績予測で数値が動くため、高い場合は企業の今後の成長に期待をしている投資家が多いという見方もできます。参考になりますが、下のグラフは過去の日経平均の予想PERの推移を示したものです。

振れ幅はありますが、日経平均のPERは15~18倍前後を推移しているので、ひとつの基準として、日本企業のPERは15倍以上であれば割高、15倍以下であれば割安ともいわれています。ただし、業種によってPERの高低の基準は異なり、必ずしもこの通りではありません。

株価純資産倍率(PBR) ~資産の価値から考える~

株価純資産倍率(Price Book-value Ratio)とは、現在の株価が直近の本決算期末の「1株当たりの純資産」の何倍になっているかを示す指標です。PBRもPER同様にその企業の株価が割高であるか割安であるかを判断する材料ですが、企業の「資産」から考えるという点が異なっています。PBRは一般的に1より大きければ割高、小さければ割安といわれています。1より大きい場合、その株価は企業における1株の価値(純資産)より高いということになります。

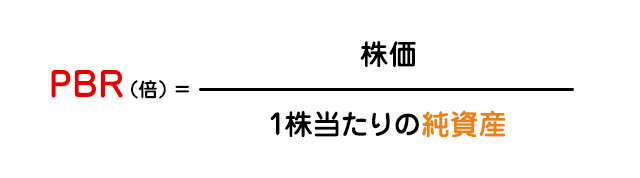

PBRは以下の式で求めることができます。

先程の説明内容をA社で考えてみましょう。

株価2,000円、直近の本決算期末で1株当たりの純資産が1,000円なので、PBRは 2,000÷1,000=2.0倍となります。

純資産とは、株主による出資金や過去から蓄積した利益であり、企業が事業活動をやめた場合に株主に分配される資金(解散価値)でもあります。

つまり1株当たりの純資産が1,000円の場合、この時点で企業が事業活動をやめると、株主は1株当たり1,000円手にすることができます。それに対して、A社は事業を継続しており、株価2,000円で売却をすれば、株主は1株当たり2,000円を手にすることができます(売買手数料は加味せず)。その場合、上の式に当てはめるとPBRは2.0倍になります。つまり、PBRは株主が”企業の解散時に手にできるお金”と”株式市場で売却した時に手にできるお金”を比較した数値になります。

そのため、A社の株価が900円となればPBRは0.9倍となり、1,100円になれば1.1倍になります。もちろん株価が1,000円であればPBRは1倍(株価=1株当たりの純資産)です。純資産は企業の資産であるため、PBRが上昇すればするほどA社は資産以上の値段がついている(割高:買われすぎ)、下落すればするほど資産以下の値段がついている(割安:売られすぎ)という判断材料になるわけです。

さて、今回は株価の割安割高感を示す「株価収益率(PER)」と「株価純資産倍率(PBR)」について解説しました。同じ割安・割高を示す指標でも、どの数値から考えるかで見え方も変わってきます。2つの違いをしっかりと理解しておきましょう!次の講義では残りの2つ「配当利回り」と「自己資本利益率(ROE)」について解説していきます。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。