世界の株式市場にも魅力がいっぱい

2024.05.07 (火)

3年生の講義では、日本から離れて、米国やアジアなどの外国株について説明します。それぞれに市場の特徴があり、それぞれに投資の魅力があります。私たちが慣れ親しんでいる日本と比較しながらみていきましょう。

覇権国アメリカ!莫大なマーケットとさらなる成長

「パクス・アメリカーナ」と言われるように、米国は世界の覇権を握り、各国に大きな影響を与えている超大国です。マーケットにおいても例外でなく、通貨である米ドルは基軸となっています。また、ニューヨーク市場の動きが日本をはじめ各国の市場の上下に少なからぬ影響を与えます。米国市場の取引時間が日本時間で23:30~翌6:00(サマータイム中は22:30~翌5:00)なので、私たちが朝起きて米国の状況を調べ、「今日は上がりそうだな」「今日は下がるかもしれないな」というのをある程度占うこともできます。

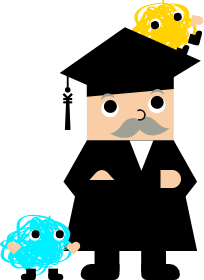

まずは、米国の規模がどのくらい大きいかということを、GDPをもとに日本と比較してみたいと思います。

世界1位であることは言うまでもありませんが、それでも着実に成長を続けているのが米国の特徴です。

その成長を支えている中心となるのが、”GAFA(※)”に代表されるような米国のテクノロジーです。もちろん、マクドナルドやビザ、コストコなど、テクノロジー以外の分野でも大きな企業は沢山ありますが、テクノロジー関連が成長株の筆頭であり、米国株市場のさらなる拡大を後押ししているのです。

※米国の代表的なハイテク企業4社の頭文字を取ってこのような言い方をします。

G:Google(銘柄は持株会社のAlphabet)

A:Amazon

F:Facebook(2021年10月28日にMeta Platformsに社名変更しました)

A:Apple

(これらにMicrosoftを加えた”GAFAM”という呼び方もあります)

ここで一度、皆さんが日常的に使ってみるものを思い浮かべてみましょう。普段使っているスマートフォン(Apple)やパソコン(Microsoft)、自分の情報を発信しているSNS(X、Instagram等)、インターネットで調べる時に使う検索エンジン(Google)、通販(Amazon)、ビデオ通話(Zoom)、などなど……。モノやサービスにそれを提供している企業を当てはめると、日本に住んでいるにも関わらず米国企業がいかに日常に浸透しているかがわかります。

これだけに留まりません。食事の宅配サービス(Uber Eats)が始まり、環境配慮が大きな課題となっている中で電気自動車(テスラ)が台頭し、FacebookがMeta Platformsに社名変更してメタバースに目を向け始めるなど、新しいモノを生み出しているのも米国が中心です。このように、米国で新しい技術やサービスが生まれ、世界中に提供して圧倒的なシェアを誇ることが強みであり、成長を続ける原動力となっているのです。

世界一の規模を誇るマーケットに、最先端の技術が投入され、進化を続けている米国市場。これから何が生まれ、何が日常に浸透していくのか……。これを見極め、その担い手となる銘柄を10年、20年と持っておくと、いつしかとんでもない資産になっているかもしれませんね。

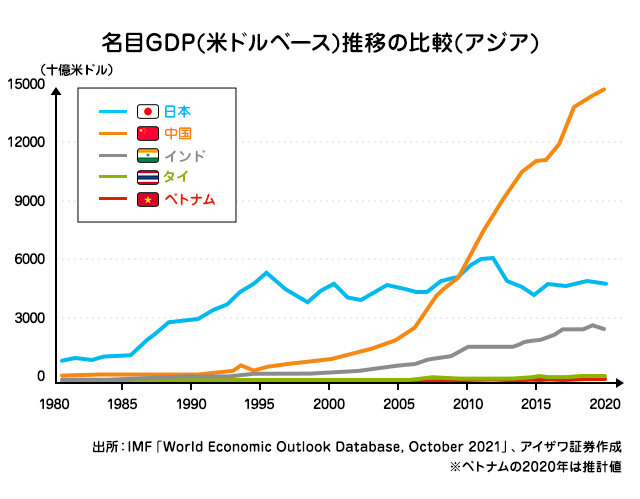

日本に追い付け!追い越せ!凄まじい伸びしろを持つアジアのマーケット

アジアと言うと、まず挙げられるのが中国でしょう。他には、人口世界1位のインド、日本とも近い韓国や台湾、観光地としても有名なタイ、ベトナム、インドネシアなどでしょうか。

米国と同じように、日本とアジア各国のGDPの比較をしてみます。今回は代表して中国、インド、タイ、ベトナムの4か国をピックアップしました。

まず中国ですが、2000年以降の成長が凄まじく、日本を追い越して世界2位の大国にまで昇り詰めました。元々は日本でも”MADE IN CHINA”の文字が多く見受けられたように「世界の工場」として安価で大量の生産力を売りとしていましたが、人口約14億の超大規模国内マーケットの中で急成長を遂げ、国外企業とも対等に渡り合う企業が出てきました。日本でもファーウェイ製のスマートフォンを使う人は少なくないですし、イヤホンなどでも中国メーカーの製品が多く並ぶようになり、普段遊んでいるアプリゲームでも中国発のものが増えてきました。

特に成長目覚ましいのがアリババ、テンセントの2社で、米国株がほとんどの世界の時価総額ランキングTOP10に一時期入るほどの規模を誇っていました。これからも、新たにTOP10に食い込むような企業が出てくる可能性が大いにあります。(余談ですが、ファーウェイは未上場企業ですので買うことはできません。)

その中国に追随せんという勢いで成長し始めているのがインドで、こちらも2000年以降に急成長し現在GDPが世界6位まで上昇しています。インドには「ゼロの概念の創出」や「インド式計算法」といったように数字や計算と縁が深い歴史があり、理数系のハイレベルな大学を抱え、世界に羽ばたく人材を多く輩出しています。米国や日本の企業でも、インド出身の方々が重役に抜擢されるケースは珍しくありません。

一方でインド国内のインフラが発展途上であったり、「カースト制度」と言われるように国内の格差が激しいなどまだ課題も残っていますが、それを乗り越えることで中国に次ぐ国内マーケット規模を武器に飛躍する伸びしろを持っていると言い換えることができます。

続いてタイやベトナムですが、こちらはGDPの推移でみるとまだまだという印象がうかがえますが、たとえばタイは外資導入政策によって外国からの企業誘致に成功していること、ベトナムはここ10年間で対米輸出を急激に伸ばし、ASEAN各国の中で最大の対米輸出国になっていることなど、ブレイクするための要素を持っている国がたくさんあります。この先の10年、20年を見据えて、中国やインドのように急激な成長を遂げて、マーケットでも高い影響力を持つ企業が出てくることがあるでしょう。

これまで挙げたように、アジアの各国は凄まじい伸びしろが魅力であり、それは株式にも共通しています。つまり市場にもたらす爆発力を秘めているということになります。アジア各国にも株式市場はありますが、特に東南アジア市場などは決算の方法や配当の支払い方などがまちまちの上、市場の参加者も決して多くありません。日本株や米国株には無いリスクを抱えるということになりますが、長期を見据えて、今から投資して面白そうだと思ったら、詳しく調べてみて少しずつでも株を持ってみるとよいでしょう。

各国の詳しいプロフィールなどは、次々回以降の講義「外国市場ガイド」で解説していきます。

こちらも魅力!?アメリカ・アジアの高配当株

すでに2年生の講義で解説しましたが、株式投資の魅力の一つに「配当金」があります。ここからは米国株、アジア株の配当について解説していきます。

まず米国株ですが、先に挙げたようなテクノロジー株は基本的に無配当方針を採っているか、あるとしてもごく僅かです。高配当銘柄としては、エクソンモービル(石油エネルギー)、AT&T(電気通信)、アルトリア・グループ(たばこ)といったような、強固なビジネス基盤をもとに安定した収益を上げる大手企業に多い傾向があります。

また、利回りはそこそこながら、数十年にわたり増配を繰り返している企業もあります。具体的には、P&G(日用品)、コカ・コーラ(飲料)、ジョンソン・エンド・ジョンソン(医薬品)などです。こちらも同じく、盤石なビジネス基盤を持っていることが特徴ですね。

日本では基本的に配当を出すタイミングが年2回、あるいは年1回となりますが、米国株の場合は四半期(3か月ごと)に1回、つまり年4回出すところが多い傾向があります。これを活用し、たとえばアルトリア・グループ(1、4、7、10月配当)、AT&T(2、5、8、11月配当)、エクソンモービル(3、6、9、12月配当)といった、決算月の異なる3銘柄を組み合わせて毎月配当を受け取る体制を作ることも可能です。しかし、まとまった金額を受け取るにはそれだけ元手が必要なので、今は将来使うかもしれない上級テクニックとして頭に留めておくくらいがよいでしょう。

続いてアジア株ですが、こちらも基本的に各国の大型銘柄が配当を多く支払う傾向があります。ただし、中国のテクノロジー関連などは無配または低配当という点は米国と共通しています。

ただし、日本や米国のように配当時期が決まっておらず、タイミングが流動的な企業が多いのも特徴です。実績として安定して高い配当を出しているところもありますが、突如として配当方針を変えてくる企業もありますので注意する必要があります。

ベトナムの場合、現金配当を多く出すところだけでなく、ホアファットグループ(鉄鋼)やミリタリー・コマーシャル(銀行)のように、「株式配当」という形で株主に株式の現物支給をする銘柄もあります。現金配当だと受け取った資金を再度運用するのに新たな投資先を探す必要がありますが、株式配当であれば受け取った株式も同じように値動きがありますので、その銘柄がさらに値上がりした場合、買い付けた分と株式配当分のダブルで恩恵を受け、大きな成果を期待することができます。

今回は、日本から離れて外国株の魅力について解説しました。次回は、アジア各国を人口や名目GDP、1人当たりGDPなど5つの面で比較し、個性あふれるアジア各国をみていきましょう。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。