かぶかはふしぎでうごいてる??? 第20回 PBRとROE、それに影響するいろんなもの(後編)

2023.08.15 (火)

前編、中編と2回続けてPBRの水準を理解するためのツールとしてのROEについて解説してきました。後編ではいくつかの具体例を用いて、これまでの理屈論から現実に対する考え方の例を解説してみます。

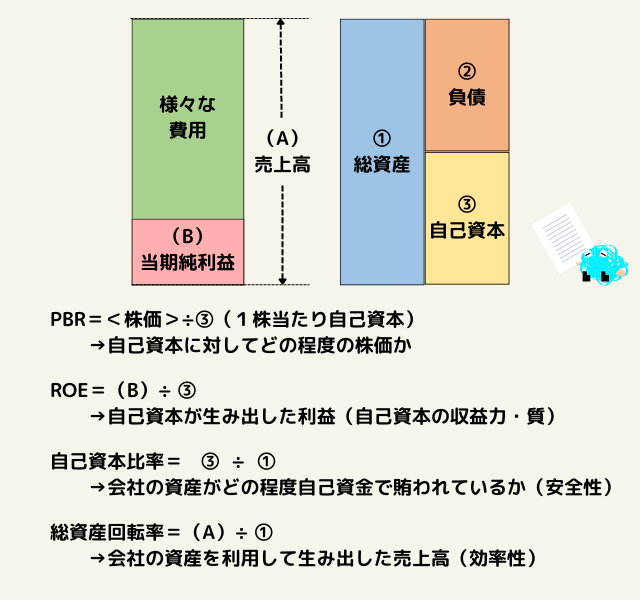

1. 前編の振り返り

かなり単純化しましたが、前編の解説を思い出していただけたでしょうか。

2. 中編の振り返り

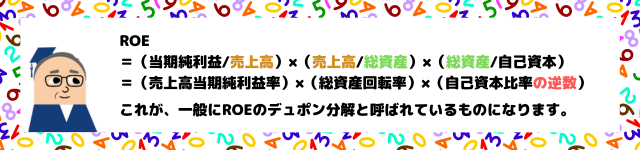

ROE=当期純利益/自己資本 これが定義式です。

この右辺に売上高/売上高=1、総資産/総資産=1を乗じます。

少し乱暴かもしれませんが、「売上高利益率が高い」「資産に対する売上高が大きい」「自己資本比率が低い」のいずれかが達成されるとROEは高くなります。

3. 金額で示せる資産と示せない資産

機械のような資産は金額で評価できるので財務諸表の資産に計上されます。100億円の機械を購入して商品を生産し、そして200億円の売上高を達成すると。

総資産回転率=200億円(売上高)÷100億円(利用する資産)=2回転

次に、ソフトウエア作成会社の場合を考えてみましょう。売上高を上げるためにソフトを制作する費用の大半が人件費になります。作成するための機材は必要となる人件費から見れば小さいものです。そのため、製作にかかる資産は前述した企業に較べると非常に少なくなります(仮に10億円としましょう)。もし、作成したソフトウエアの売上げが200億円に達すれば、

総資産回転率=200億円(売上高)÷10億円(利用する資産)=20回転

※(お断り)ここでの説明はある商品を生産するための資産と売上高なので、会社全体でみた売上高と総資産とは異なります。しかし、イメージをつかむために商品ごとの特性を考えることで会社全体の形を俯瞰しようとしています。

デュポン分解を構成する総資産回転率の桁が異なる状況となります。すなわち、金額で評価できる資産を利用する企業のROEよりも、金額で評価できない資産を利用する企業のROEの方が高くなりがちなのです。

前者のような企業を「資本集約的な企業」、後者のような企業を「労働集約的な企業」と呼ぶことがあります。これが、中編でChatGPTが言っていた、業界ごとに数値の特性が異なることが生じる背景の一例です。

更に考えると、その2つの企業の競争力の源泉が前者は機械にあり、後者は人にあることが違いになります。繰り返しになりますが機械は金額で評価できるので財務諸表に記載され、人は財務諸表に記載されないことがROEの計算上の差異になります。

それでは、前者の企業は弱くて、後者の企業は強いのか。一概には言えません。何故なら、機械は企業の所有物で権利が移転することはありませんが、人(従業員)は企業の所有物ではありません。大量退社(転職)もしくはキーマンの退職があると競争力が一気に低下します。これが、前回においてChatGPTが言っていた、競争力は色々な要素によって影響を受けることの一例です。高いROEの企業があっても、その競争力の持続性には注意を払いたいものです。

過去に存在した事例を紹介します。新規上場したある飲食店の企業についての話です。その企業は斬新的な店舗作りで人気を得ており、業績も伸長していました。しかしながら、上場後に突然業績が悪化し始めました。この企業は上場前に企業の株式を社員に分けていました。上場後に高い株価が付いたため、社員の中に思いがけない大金を得た者が生じました。飲食店の優越を決める大きな要因に優秀な店長の存在があります。その優秀な店長達が自分で店を開けるほどのお金を得て、退職してしまったのです。優秀な店長を失ったこの企業の業績は悪化に転じてしまいました。

このようなケースが前述した「人は会社の所有物ではない」とした視点の例になります。

4. ROEの高い業界はパラダイスなのか?

企業を評価するときには参入障壁の高さについて考えると、その企業の強弱感がおぼろげに見えてきます。

ROEが高い業界ということを言い換えると、少ない資本(元手)で大きな利益を得やすい業界とも言えます。資本は大きな参入障壁の一つです。少なくともスタートアップの企業が資本集約的な石油コンビナートを作ってビジネスを始めることは想定しにくいです。

一方、ROEの高い(前述したソフト業界などの労働集約的産業)では資本が少なくてもビジネスを始めることが出来るため、参入する企業が後を絶ちません。それは、グロース市場の銘柄の業態を見れば納得できることです。

資本集約的な業態はROEを高くすることは難しいけれども、過当競争にはなりにくい。一方、労働集約的な業態はROEを高くしやすいけれども過当競争になりやすい。当たり前ですが、そんなにおいしい話は転がっていないということです。

5. 低PBR銘柄投資の天敵

現在は低PBRの銘柄であっても、減損や赤字転落などによって自己資本が減少した場合には低PBRでなくなってしまうリスクがあります。これは避けたい事象です。そのため、資産の中身や企業のビジネスの将来性を吟味する必要があります。

解りやすい例で考えると、総資産のうち在庫が占める割合の多い企業では、その在庫の評価が問題になります。例えば、在庫の評価価値が時間と共に低下するようなものである場合(洋服などが好例です)には、在庫の評価がどのように行われているかを確認する必要があります。しかしながら、外部の者が在庫の評価が実際にどのように行われているかを知ることは困難です(もしかしたら、今ではタダでも買う人がいないような流行おくれの洋服が在庫として計上されているかもしれませんが、外部の人間が保管倉庫に入ってそれを確認することは出来ません)。代替案として利用できるのが在庫金額の推移です。一般的には増加しているよりも減少している方が好ましいのですが、時には例外もあります。販売が好調な時には企業は恣意的に在庫を増加させて販売の機会ロスを避けることをします。これは良い在庫増加と捉えることができます。

まとめると、売り上げの状況と在庫の状況を両方見ることが肝要です。そのためのツールとして在庫回転率というものがあります。

この推移を見ることで売上高と在庫の関係が見えてきます。もちろん、数値が高い・増加している方が好ましいです。一般的にも「回転のいい商売をしているねぇ」と言う時には、上手くいっている商売を指していますね。

赤字転落の方は事前にそれを見分けることは難しいですが、

毎年、減収減益が続いている企業だと怪しいなということは、簡単に出来ると思います。業績動向は短期と長期の両方の観点で見ることが大切です。

事前に察知することは難しいですが、いくつかのヒントはあります。

これも在庫に起因することになります。例えば、ある金属Aを販売している企業の在庫や商品は金属Aの市場価格による評価によって在庫額が変わります。金属Aが大きな下落となっていた場合、減損の可能性に注意を払うことはできます。

業績動向もヒントになります。好業績の企業が突然減損によって赤字転落ということはめったに起こることではありません。ただ、低PBRの銘柄で好業績の企業というのは、なかなか発掘できるものではないので、現実的なお答えにはなっていませんね。

非常にしょぼい結論になってしまいますが、低PBR銘柄の投資にあたっても、投資する企業の状況を検討することで勝率を上げることが出来るということです。

執筆後記

前回は創刊以来、初めて休刊せざるを得ない状況となりました。大変失礼いたしました、謹んでお詫び申し上げます。白いワニが大量発生し、執筆できない状況になってしまいました(この意味が解る方はどれぐらいいらっしゃるでしょうか?そもそも読者の方々の中に江口寿史氏を知っている方は?)。

3回に渡りPBRとROEを話題として取り扱いましたが、少し理論に偏ったため、面白みに欠けたかもしれません。次回はもう少しやわらかいネタをとりあげるよう思案してまいりますので、今回に懲りずにまた読んでいただければ励みになります。おおよそ月に一度の発行スケジュールなので、よろしくお願いします。

(お願い)当文章はアイザワ証券投資顧問部一社員が株式市場における一般的な事象について個人的な見解に基づいた解説を行ったものであり、同部門が提供しているサービスの運用方針とは関係ありません。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。