新NISAの「つみたて投資枠」とは?特徴や成長投資枠との違いを解説

2024.08.19 (月)

令和5年度与党税制改正大綱で大きく改正されたNISA制度。新しいNISA制度では年間投資上限額が増え、非課税保有期間が無期限等となる等、従来より活用の幅が大きく広がりました。

本記事では、新NISAのなかでも「つみたて投資枠」の制度について詳しく解説します。

旧制度のつみたてNISAからの変更ポイント

旧制度のつみたてNISAと比較をしながらつみたて投資枠の特徴をいくつかポイントを押さえて説明します。

つみたて投資枠とは?

つみたて投資枠は、2024年に改正された新NISA制度の一環として導入され、これまでのNISA制度から大幅に変更されました。つみたて投資枠はコツコツ投資を行う長期にわたった資産形成を目的とした非課税枠で、旧制度のつみたてNISAの役割を引き継いだものとなります。

つみたて投資枠の特徴は?

つみたて投資枠は投資初心者や経験の少ない方にとっても始めやすい仕組みです。つみたて投資枠の特徴を4つのポイントで説明します。

特徴① 年間120万円まで投資可能

旧制度のつみたてNISAでは年間40万円までしか投資が出来ませんでしたが、新NISAで新設されたつみたて投資枠は、年間で最大120万円まで投資が可能となっています。この上限内で、毎月定額で積み立てることができます。

特徴② 口座の開設、非課税保有期間の無期限化

旧制度のつみたてNISAでは、非課税保有期間は20年と決まっており、投資した資産は20年間、税金がかからずに保有することができました。しかし、保有期間終了後はその資産に対して税金がかかるようになるため、売却のタイミングを意識することや、翌年の非課税枠に移す手続き(ロールオーバー)が必要でした。

しかし、つみたて投資枠の口座開設および非課税保有期間の無期限化により、これらの手続きが不要となりました。つまり、つみたて投資枠では、投資商品を無期限に非課税で保有することが可能です。売却のタイミングを気にすることなく、長期的な資産形成に活用いただけます。

特徴③ 生涯非課税限度額の拡大

新NISAにはつみたて投資枠、成長投資枠と2つの非課税投資枠がありますが、それぞれに生涯保有限度額が設定されています。2つの枠を併用すると、生涯ベースで最大1,800万円(うち、成長投資枠は最大1,200万円)まで投資することができます。また、全ての枠をつみたて投資枠として使用することで、最大1,800万円まで積立投資することも可能です。

特徴④ 長期・積立・分散投資に適した商品が投資の対象に

つみたて投資枠を利用する場合、すべての商品が買付可能というわけではなく、金融庁によって対象商品が「長期・積立・分散投資に適した商品」と定められています。対象商品は旧制度のつみたてNISAと同様の信託報酬が低い公募株式投資信託と上場株式投資信託(ETF)に限定されています。そのため、自身のリスク許容度や投資目標に合わせて、最適な商品を選択することができます。

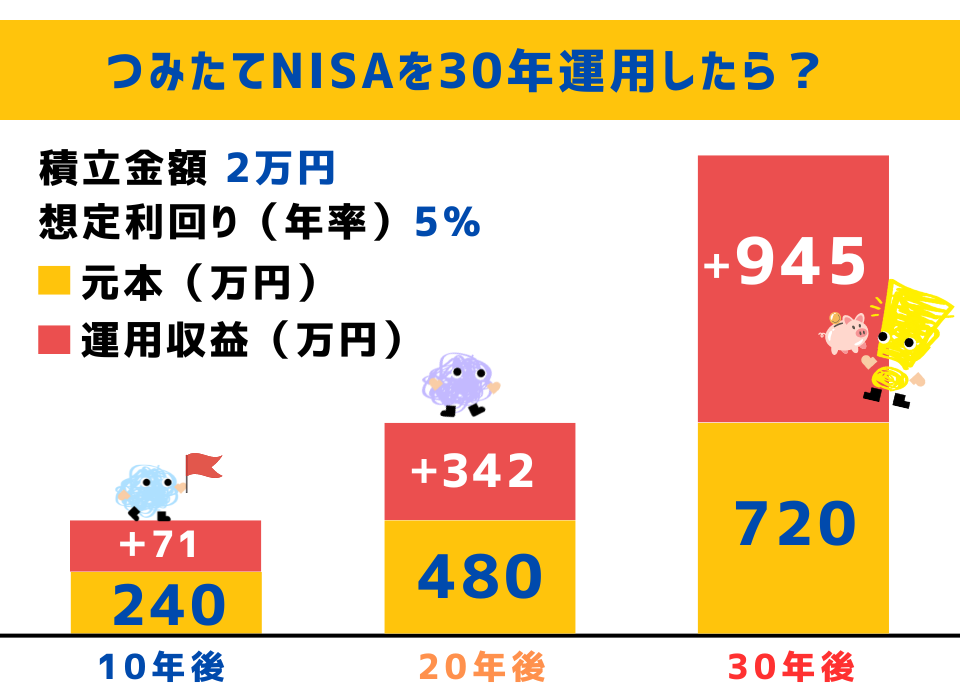

つみたて投資シミュレーション

それでは、想定利回り(年率)を5%として、毎月2万円を30年間積立した場合の運用シミュレーションを見てみましょう。

運用を始めて10年後は311万円(元本240万円、運用収益71万円)、20年後は822万円(元本480万円、運用収益342万円)、30年後は1,665万円(元本720万円、運用収益945万円)となります。新NISAを利用すれば、長期間にわたり利益に対して税金がかからないため、少額でのスタートでもお金を堅実に増やしやすくなります。

※これらの数値はあくまでシミュレーションの一例となります。また、投資は元本が減少するリスクもありますので、ご自身のリスク許容度に合わせた投資計画を立てることが重要です。

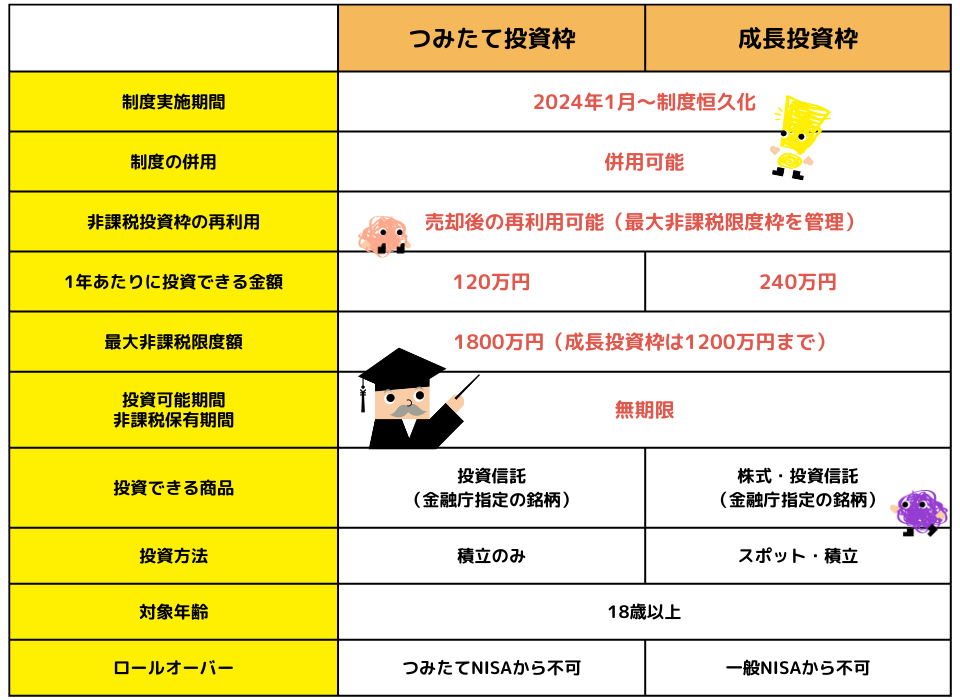

「つみたて投資枠」と「成長投資枠」の違いは?

多くの人が悩む「つみたて投資枠」と「成長投資枠」の違いについて解説します。

成長投資枠とは?

成長投資枠は、旧制度の一般NISAを引き継ぐ枠で、投資信託はもちろん上場株式にも投資でき、つみたて投資枠よりも投資対象商品が多い点が特徴です。

違い① 年間投資額が異なる

つみたて投資枠の年間投資枠が120万円であるのに対し、成長投資枠は240万円と倍になっています。また、つみたて投資枠と成長投資枠は併用可能であるため年間で最大360万円投資できる計算になります。

違い② 生涯非課税限度額が異なる

生涯非課税限度額はつみたて投資枠のみ利用する場合1,800万円まで投資が可能ですが、成長投資枠においては1,200万円が最大と決まっており、生涯非課税限度額が異なります。成長投資枠を限度額使用する場合、残りの600万円はつみたて投資枠で利用可能です。

違い③ 投資対象商品が異なる

先述のとおり、つみたて投資枠では長期投資や分散投資に適した商品が買付可能です。一方で成長投資枠では上場株式やETF、REITなど、つみたて投資枠より幅広い選択ができます。まとまった資金で始めたい方は成長投資枠、少額からコツコツと始めたい方はつみたて投資枠がおすすめです。

違い④ 成長投資枠はスポット購入可能

つみたて投資枠は、決まったタイミングでコツコツと定額を投資する積立投資専用の投資枠と説明しました。一方、成長投資枠は積立投資としても利用いただけますが、好きなタイミングで一括購入するスポット購入も可能です。

つみたて投資枠と成長投資枠、どっちを選ぶべきか

こんな方につみたて投資枠がおすすめ

つみたて投資枠は以下の様な方におすすめです。

少額から投資をすることができるので、無理なく投資をスタートすることができます。また、厳選された投資商品から選択し毎月定額で積み立てるやり方なので初心者でも安心で、手間があまりかかりません。時間分散の効果を期待した投資も可能です。さらに、老後資金やお子様の大学進学費用など数年後・数十年後のための資産形成を目的として長期目線で安定的な運用への活用もおすすめです。

こんな方に成長投資枠がおすすめ

一方で以下の様な方には成長投資枠がおすすめです。

大きな利益が出ても非課税なので、まとまった資金で好きなタイミングに一括で投資したい方に成長投資枠が有効です。さらに、つみたて投資枠に比べて投資対象となる商品の範囲が広く、個別株、ETFにも投資ができ、リスク許容度や投資目標に合わせて多くの商品の中から自由に選ぶことができます。また、アイザワ証券では外国商品も購入することができます。

まとめ

年間最大120万円まで投資が可能となった新しいNISA制度の「つみたて投資枠」は、厳選された投資商品を少額から積み立てられるのが魅力的な投資枠です。手間なく始められる点において投資初心者の方にもおすすめです。

「つみたて投資枠」「成長投資枠」どちらの枠を選ぶかは、自身の目標やリスク許容度によります。各個人の投資スタイルに適した投資枠を選択肢、上手に活用しましょう。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。