株式市場の視点 米国金融政策について

2022.03.24 (木)

米国金融政策について

米国ではゼロ金利が解除になる

3/15~16日に米国の金融政策を決定する会合である連邦公開市場委員会(※1)が開催されました。連邦準備理事会(※2)の金融政策は市場の予想通りに利上げ開始を決定しました。政策金利の誘導目標を0.00%~0.25%から0.25~0.50%へと25bp 引き上げることを決定し、ほぼ2年振りにゼロ金利が解除されました。

(※1)一般にはFOMCと呼ばれるものです。日本では「日銀金融政策決定会合」によって金融政策が決まりますが、それの米国版になります。以下、FOMCと記載します。

(※2)一般にはFRBと呼ばれるものです。細かい違いはありますが、米国版「日本銀行」と考えてよいと思います。以下、FRBと記載します。

景気抑制型の金融政策に

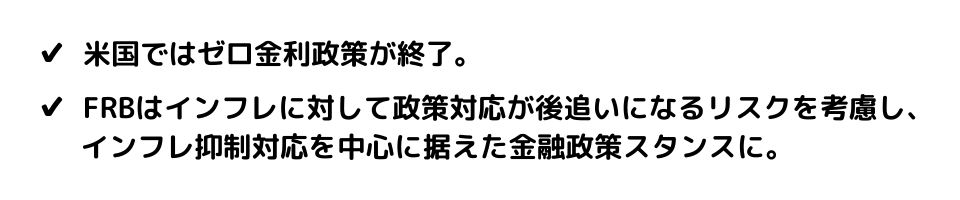

今回のFOMCでは参加メンバーによる政策金利見通しが、市場の金利見通しに近い景気抑制型(※3)の政策方針が明確になりました。

(※3)金利を引き上げると景気抑制効果が生じます。現在の経済状況は景気の過熱による物価上昇に対しての対応が求められているため、金利を引き上げて景気の過熱を防ごうとしています。一般的に景気抑制型の金融政策をとることを「タカ派」、景気刺激型の金融政策をとることを「ハト派」と呼びます。

インフレ対応を中心に

FRBが四半期に一回発表する経済見通しにおけるGDP 見通しも変更されました。2022年は、2021年12月時点で予想していた前年比が+4.0%であったのに対し、今回では+2.8%に引き下げられました。物価見通しについても2022年末の物価上昇率を(※4)2021年12月時点で予想していた前年比が+2.7%であったのに対し、今回では+4.1%に引き上げられました。

パウエルFRB議長は「安定した物価上昇率が中期の経済成長に最重要」との考えを何度も強調し、許容できない高い物価上昇の抑制を政策目標に据えました。

パウエル議長は7 回の会合で、毎回25bpの利上げを意味するわけではないと発言し、どこかのタイミングで 50bpsの利上げを行う可能性も排除していないことを示唆し、利上げに積極的なトーンになってきました。

すでに「インフレが高すぎる状況下」において、ロシアのウクライナ侵攻による食品やエネルギー価格の押し上げが生じ、インフレ圧力を強めていると指摘しました。

(※4)物価上昇率にはいろんな種類がありますが、FRBは調査対象が広い個人消費支出ベースの「コアPCE」を利用しています。「コア」は価格変動が激しい食品とエネルギーを除いた指標であることを示しています。

図表でみる株式市場

株式市場は戻り歩調になり、3月の騰落率は日経平均で1.13%、TOPIXで1.18%となり、プラスになっています。今年に入ってからの下落に対して、日経平均は少し戻りが足りませんが、TOPIXは半値戻しとなっています(3/18現在)。

ウクライナ情勢は見通しが立ちにくい状況が続いているものの、金融市場ではウクライナ情勢による悪影響を一旦織り込んだような動きを示しました。この動きを背景に株価も戻り歩調となりました。一方、注目されたFOMCは終了しましたが、金利の上昇は続いています。

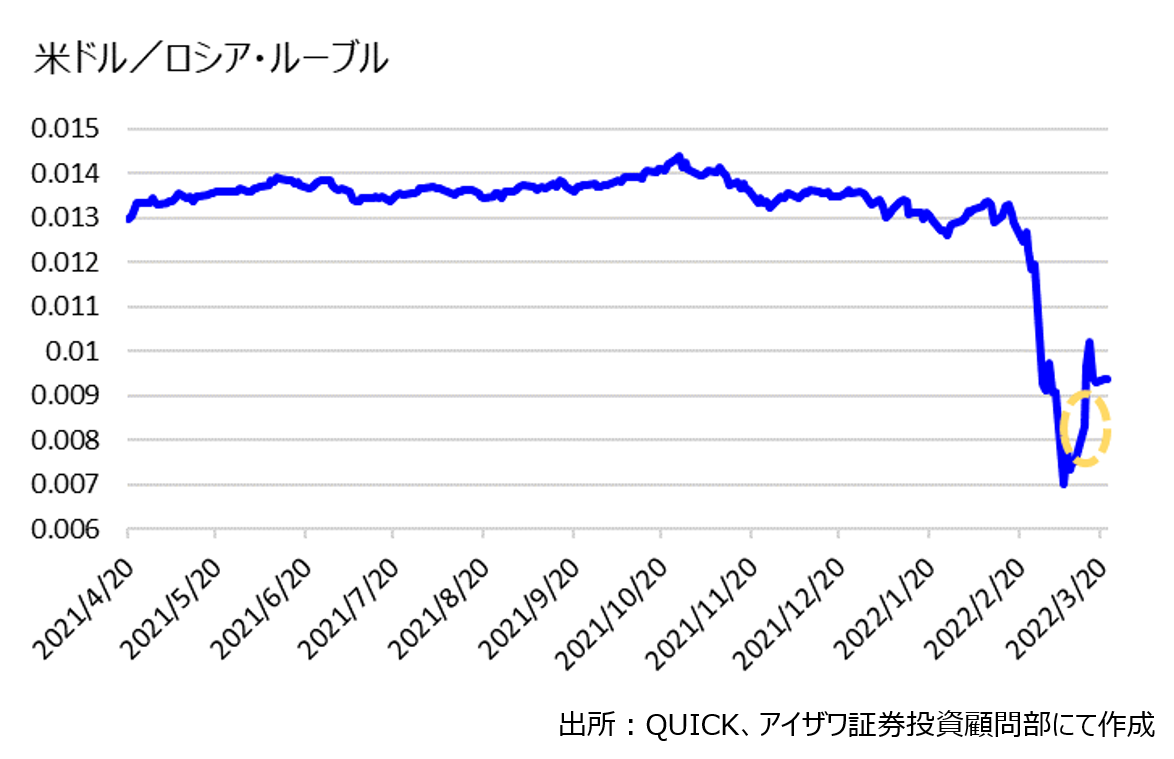

超短期的な視点になりますが、原油価格の上昇が一服した(インフレ懸念が緩和した)にもかかわらず金利の上昇が続く状況から推測すると、マーケットはウクライナ情勢に起因するインフレ要因以外も重視し、FOMCの金融政策が決定されていると見ているようです。

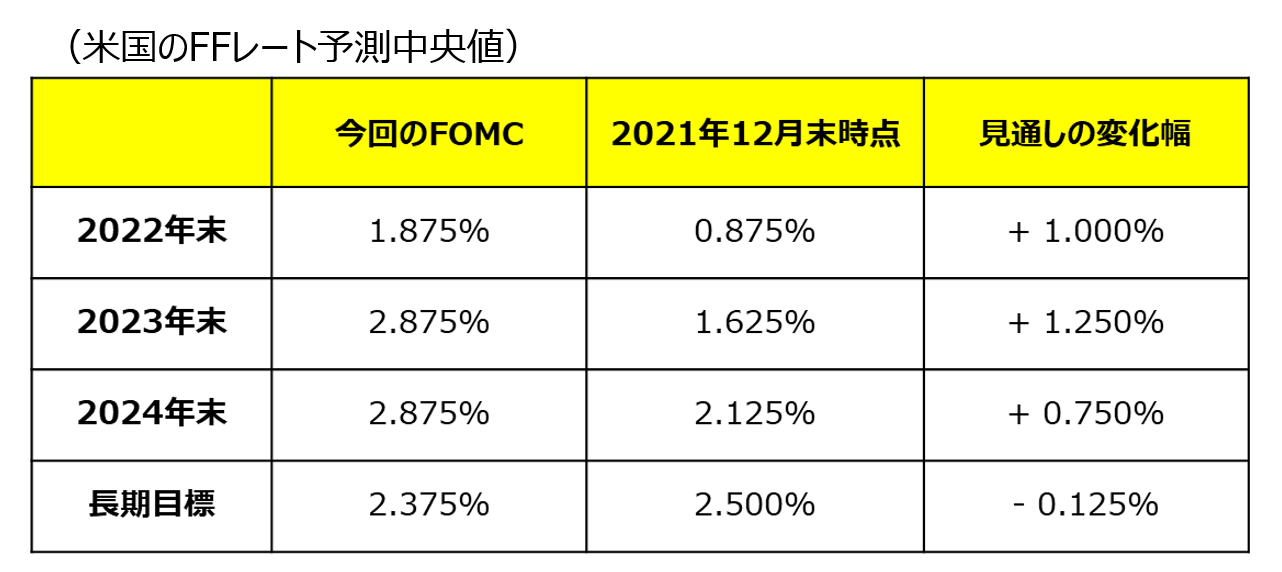

◇米ドル/ロシア・ルーブル

◇WTI

ウクライナ情勢による影響を大きく受けると思われるロシア・ルーブルとWTI原油先物のチャートを掲載しました。ロシアのウクライナ進行により急落したロシア・ルーブルは一旦反発。急上昇したWTI原油先物は一時反落した動きになりました。

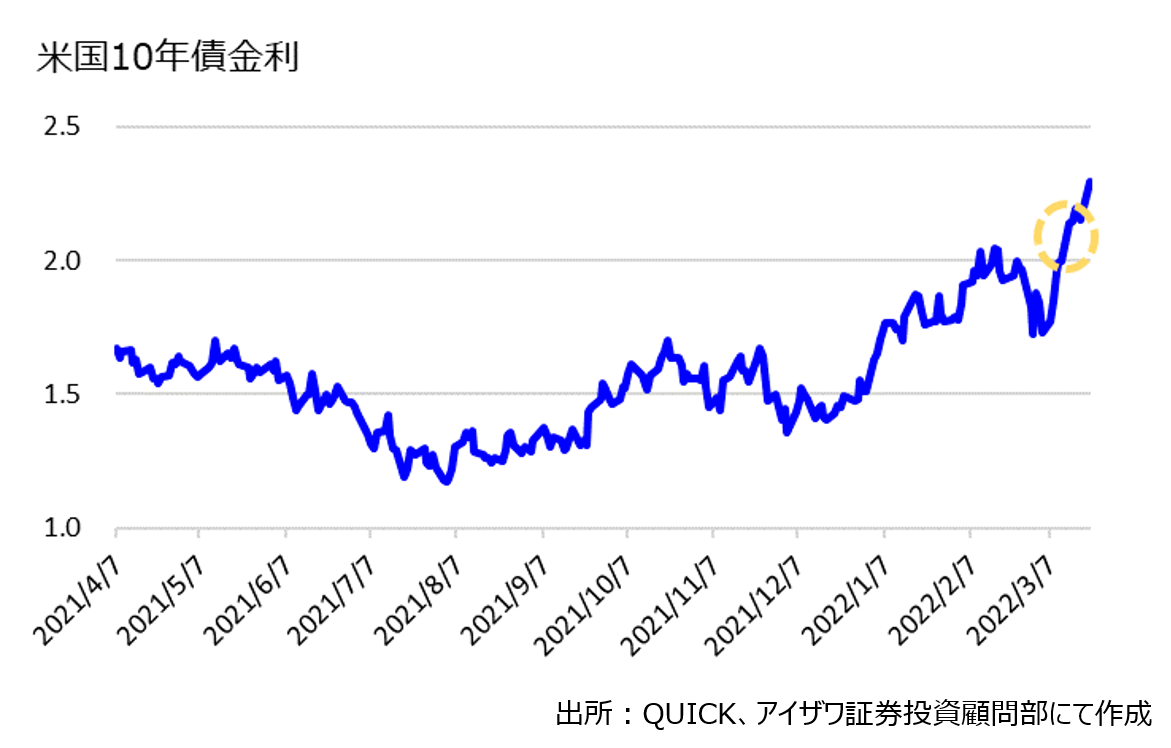

◇米国10年債利回り

原油価格が落ち着きを取り戻し、FOMCで金利引き上げの道筋が示されたにもかかわらず、金利は上昇し続けています。金利については、材料を織り込み切っていないようです。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。