かぶかはふしぎでうごいてる??? 第23回 インフレについて考えてみる

2023.11.16 (木)

前回の第22回でも取り上げたインフレについてです。今回はいつもと少し趣向をかえてマクロ経済について考えてみます。成長企業を適正価格で購入し長期投資を行えば、その時々のマクロ経済環境の影響は小さくなるのですが、それでも株式市場も経済事象の一部であることからインフレのような基本的な事象については理解を深めておくことは株式市場を理解するのに役立ちます。

今回の内容は基本的な事なので、経済学に詳しい方には物足りない内容かもしれません。また、筆者の理解で書いているため、学術的な内容とは異なる部分があるかもしれませんが、その点はご容赦ください。

1. インフレの種類

インフレは「ディマンド・プル・インフレ」と「コスト・プッシュ・インフレ」の2種類に大別できます。現状がどちらに分類されるかをきれいに分けることは難しく、両方の要因が寄与している状況もあります。そのような意味では、概念的な分類ですが、状況を把握するためにはこの2つの違いを整理しておくことは有益です。

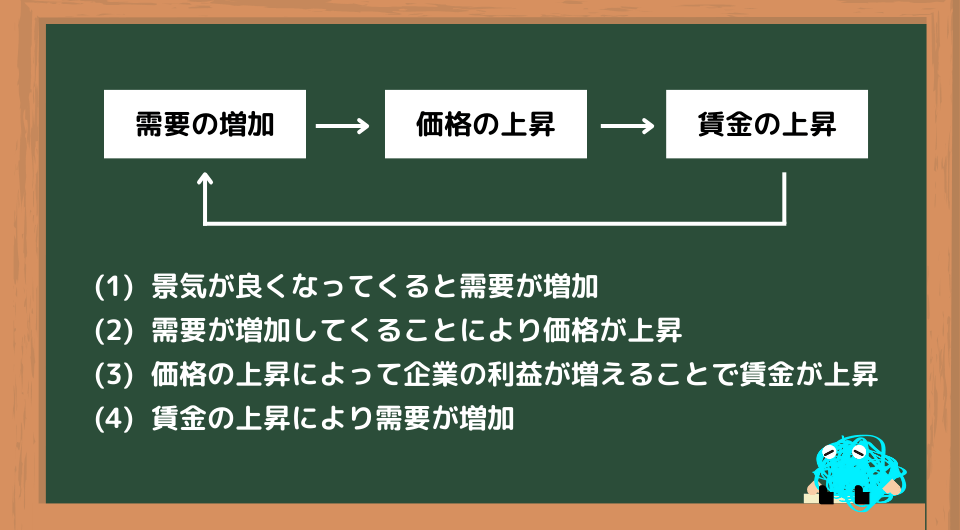

ディマンド・プル・インフレ

このような循環が生じるとインフレが高まってきます。これを「ディマンド・プル・インフレ」と呼びます。最初の需要の増加は、当局の政策によることもあり、「財政政策」や「金融緩和」などの長期化や大規模化によって生じることもあります。

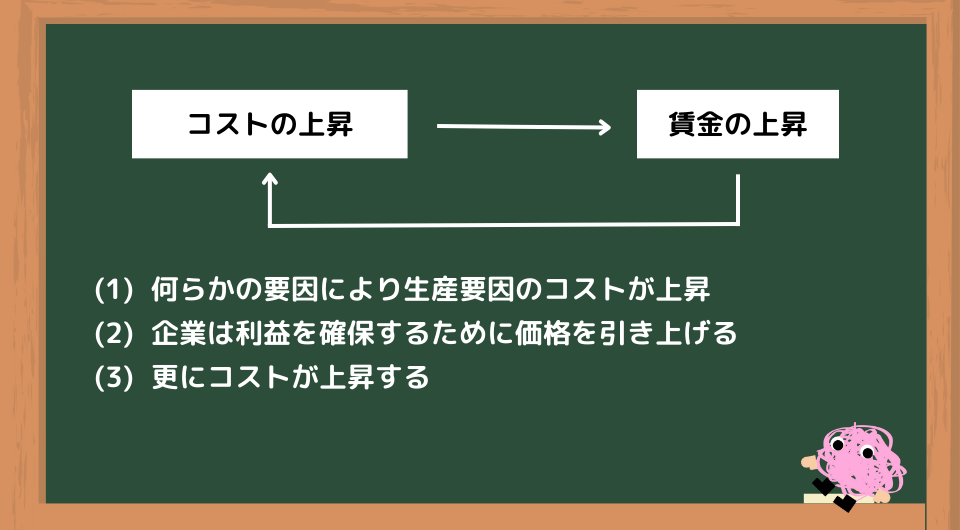

コスト・プッシュ・インフレ

このような循環が生じるとインフレが高まってきます。これを「コスト・プッシュ・インフレ」と呼びます。最初のコストの上昇は何らかの突発事項によることが多く、戦争・事故・災害などが代表的な例です。

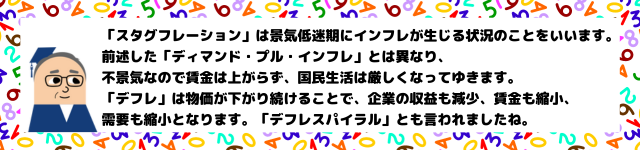

2. 厳しい状況である「スタグフレーション」と「デフレ」

ではどのような状況が好ましいのかと言えば、適正なインフレが生じる程度の好景気になります。そのため、多くの国の中央銀行はインフレターゲットを定めて、その範囲内に収まるような金融政策をとっているのです。

そのような適正な状況を取りにくくするのが、前述した「コスト・プッシュ・インフレ」です。これは景気の状況に拘わらず物価だけが上昇するので、対策を取るのが困難です。ただ、このケースは時間の経過とともに鎮静化してゆくこともあります。

また、財政政策は柔軟性が欠けることも問題です。政府としては国民の支持を得るために景気対策を行うインセンティブが働くためです。インフレが高まりつつあり、金融政策を引き締め型に移行しても、財政政策が景気促進型とした場合に、インフレは収まらない可能性があります。

3. 実質と名目

インフレが問題になると実質(インフレ控除後)と名目(インフレ控除前)の議論が重要になってきます。

給与が上昇しても、インフレ率がそれを上回れば、実質賃金はマイナスになるという議論は、最近よく聞かれることです。金利や経済成長率でも同じような議論が生じます。では、株価はどうなのでしょうか。

株価評価のベースとなる利益は名目ベースで考えられます。インフレによる商品価格上昇の恩恵を受けて利益が増加すると、それに応じて株価の評価も上がります。ここには実質の考え方が入ってきません。そのため、株式はインフレヘッジの資産として認識されているのです。

ただ、インフレが続くとインフレ対策として、将来に景気抑制策がとられることが予想されます。先行きの景況感の低下とインフレの鎮静化が予測されるので、足元の状況が継続される確証が低下してゆきます。そのため、次第にインフレを主因とした株価の上昇ピッチは低下してゆくことが予想されます。

執筆後記

インフレは大変難しい問題です。ただ、経済に与える影響が大きいために株式投資においては無視することが出来ない事象の一つです。

長い目で見ても、今後インフレ経済に回帰するのか、それとも現在が一時的な現象でデフレ経済に戻ってしまうのかは大きな問題です。もし、インフレ経済が継続されるなら、デフレモデルの中で経営してきた企業は色々と考えることが出てきます。

今回は、少し背伸びをしてしまったかもしれません。次は地に着いた話題を取り上げてみようと思っていますので、今回に懲りずにまた読んでいただければ励みになります。おおよそ月に一度の発行スケジュールなので、よろしくお願いします。

(お願い)当文章はアイザワ証券投資顧問部一社員が株式市場における一般的な事象について個人的な見解に基づいた解説を行ったものであり、同部門が提供しているサービスの運用方針とは関係ありません。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。