株式市場の視点 混迷続く金融市場

2022.03.09 (水)

混迷続く金融市場

長引きそうなウクライナ情勢

ウクライナ情勢は、ロシア軍による原子力発電所の攻撃など緊張は高まるばかりです。停戦協議は継続されていますが戦闘が長期化する懸念も強く、突発的な事態に対する警戒は高まったままです。ロシアに対する各国の経済制裁は強まりロシアが信用危機に陥る懸念も出ています。

金融市場は高い変動率が続きウクライナ関連のニュースフローに身構えている状況です。平時では大幅な株価調整が進めば、押し目の買いを段階的に進める投資行動により下値が徐々に固まっていく場合が多くあります。株式市場では「銃声が鳴ったら買え」という経験則も有りますが、今回は軍事大国の行動であり停戦協議の行方を見守る必要が有りそうです。

グローバル化の後退

今回のウクライナ危機で、有事に対する各国のスタンスの変化が目立ちます。

- 米国が「世界の警察官」を担う時代は終了へ向かう

- NATOの軍事力強化

- ドイツではシュミット首相がロシアとのガス管稼働を凍結。GDPの2%の防衛費予算を即時決定

- 中国も軍事力を更に強化

各国地域で軍事力のバランスが有る程度必要との見方が強まっています。軍事力の行使は絶対に避けるべきですが、強権主義や自国優先の抑止力に軍事力バランス議論は続きそうです。我が国でも、高市政調会長が核の持ち込みについて議論の必要があるとコメントしています。各国が結びつきを強めてきたグローバル化の動きが後退しつつあります。

ウクライナ情勢とインフレ動向

パウエルFRB議長が議会証言でウクライナでの戦争はサプライチェーンの混乱を悪化させ、インフレ率が更に上昇するリスクを高めるとの認識を示しました。パウエル議長はウクライナでの戦争による影響が需要減要因よりも供給制約要因によるインフレ上昇要因として見ていることを示唆しました。

ここ数年、環境問題の高まりから世界各国で将来の需要減少に備えて原油生産の投資は控えられてきました。しかしコロナ禍から正常化に向かう過程で石油需要が急増し供給不足になっていました。そこにウクライナ危機の発生でロシアからの供給停止リスクが需給を更にタイトにしました。ロシアの原油輸出量は日量400-500万バレルでサウジアラビアと同水準のため供給要因の影響は大きく、WTI原油先物は一時115ドルを突破しています。イランの核合意が進めばイランから100万バレル水準の供給が見込まれるものの、供給不足をカバーするには足りず、原油価格の強含み展開は続きそうです。

また、ロシアとウクライナの麦類の生産量は世界有数でウクライナはヨーロッパの穀倉と言われています。ロシアは小麦7600万tで世界4位、大麦1900万tで世界2位。ウクライナは小麦2600万tで世界7位、大麦は830万tで世界5位です。ロシアとウクライナからの供給減少を懸念し小麦先物は上昇し、2008年2月以来、14年ぶりに過去最高値を更新しています。食品の値上げもインフレ高進要因です。

株式市場への影響

金融市場全般にウクライナ情勢への警戒感が強く、株式市場も個別企業の実力を反映しにくい状況が続いています。未だ軍事行動が後退する兆しはなく、欧米が追加の経済制裁に動く可能性も高く、ウクライナ危機が長期化する懸念があります。物価上昇が続けば世界経済を下押しする懸念も有り、株式市場の懸念は続きます。

株式市場には厳しい状況でも何か好材料となるものを探求する投資家層が存在します。サプライチェーン正常化の遅れにより商品市況の高止まりや高水準の物流費が続く可能性が好材料となる業界の銘柄が賑わっています。鉱業、非鉄、石油、海運、商社などの銘柄には堅調な動きとなるものが現れて来ました。

図表でみるマーケット

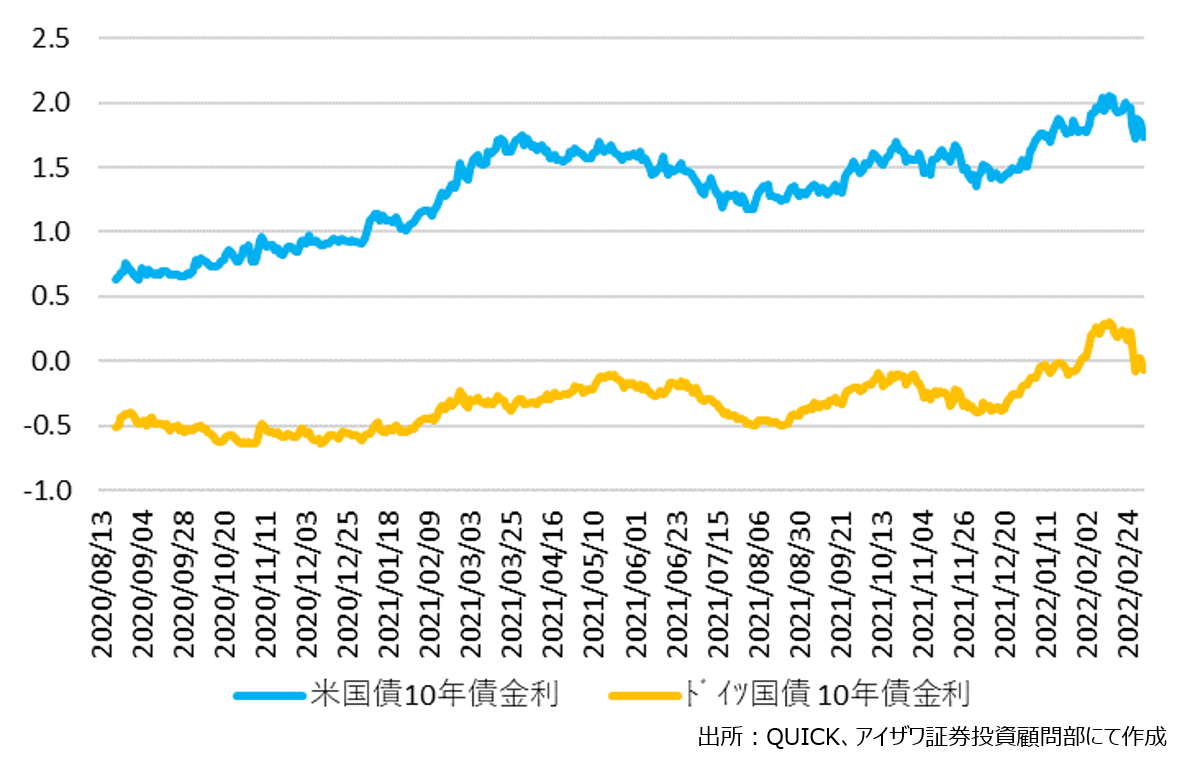

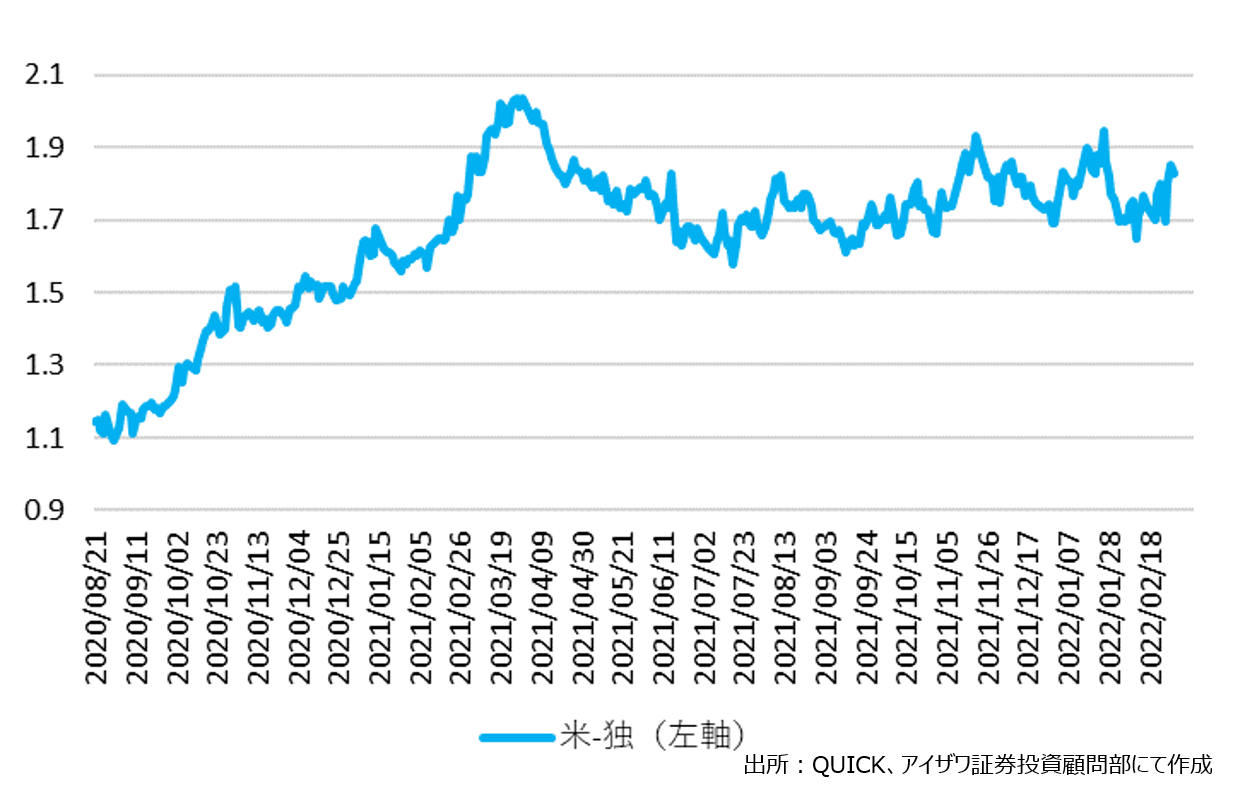

- 米国の長期金利が低下してきました(債券価格は上昇)。インフレの高まりが懸念され、FRBの金利引き上げ姿勢が強まっている環境では違和感が残ります。

- ウクライナ情勢の緊迫化により、リスク回避を目的とした米国債への資金流入によることが原因との解釈もあります。しかし、地政学リスクが高いドイツ債の金利が低下していることが気になります。

- (米国長期債金利)-(ドイツ長期債金利)をプロットしたグラフで見ても、金利差は安定した推移となっています。どちらかと言えば、株式市場が懸念している「必要以上の金融引き締めによる景況感の低下シナリオ」を織り込んでいる可能性の方が高そうです。

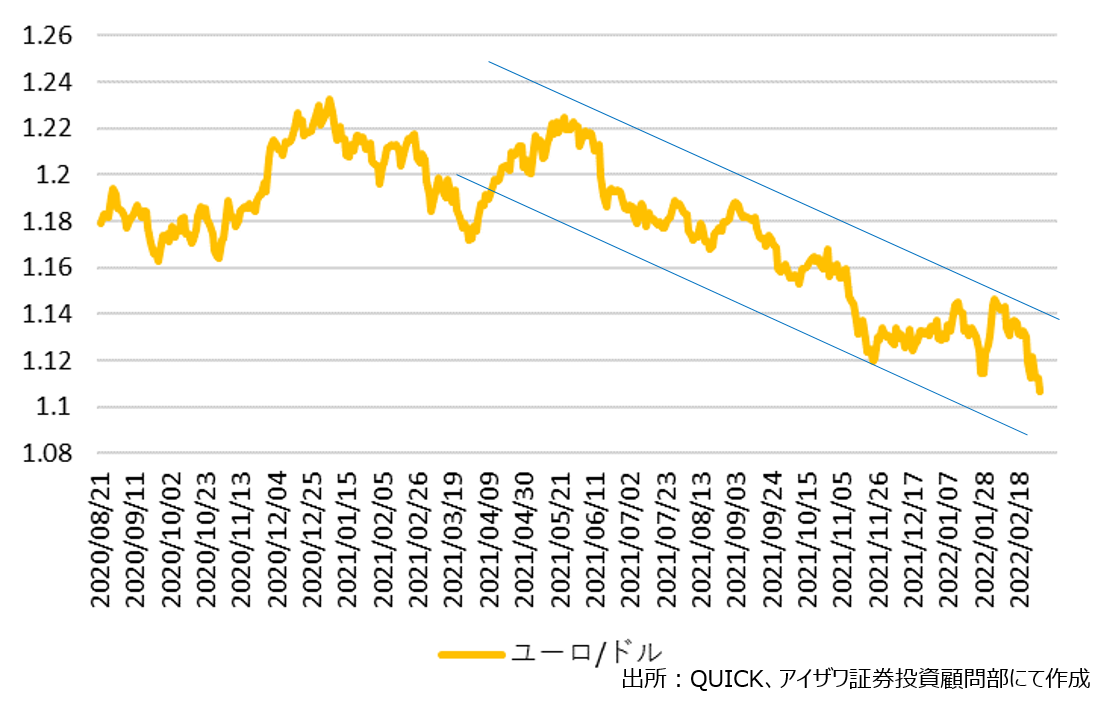

- ユーロの対ドルによる下落についても、昨年からの低下トレンドの中にあり、ウクライナ情勢の悪化が進んだことによってトレンドが変換した形跡は薄いです。

- 景況感の違いによって金融引き締めにいち早く舵を切った米国と、景況感の回復遅れから金融引き締めに入れるかを検討しているECBとの政策スタンスの違いがこのトレンドを形成している可能性の方が強そうです。

- ウクライナ情勢は目を離せない動きとなっており、マーケットの変動率を高めています。一方、各国の金融政策の動きも同様に大きなマーケットの関心事項であることを注目したいものです。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。