徹底解説!決算書の見方!

2021.10.04 (月)

今回の講義では、前回に続き、投資初心者の入門として「貸借対照表」「損益計算書」の分析方法について学んでいきましょう。「貸借対照表」や「損益計算書」などの財務情報をもとにして、会社の本質的な価値を分析する方法をファンダメンタルズ分析といいます。「どこに投資すべきか」というのは、投資家であれば誰もが悩むものです。まずは、基本的なファンダメンタルズ分析を学びながら投資先の選び方に役立ててみましょう。

決算書を見て、分析してみよう!

決算書を分析するポイントは大きくわけて3つありますので、一つずつ解説していきます。

ポイント1:数字の推移をみる

売上高や営業利益、経常利益等の3~5年間の推移を調べてみましょう。複数年の推移をみることで、その会社がどのように成長を遂げてきたのかが分かります。毎期、安定して業績が拡大している企業の株価は、長期的にみて右肩上がりで推移していることがあります。

また、急激に数字が増加しているからと言って、むやみやたらに投資してはいけません。その成長が一過性のものなのか、その後も継続して成長する可能性があるのかを分析する必要があります。なぜならば、それが一過性のものだった場合、成長性に期待して投資をしていた投資家の失望売りを招き、株価が下落する可能性があるからです。もし、業績が安定的に拡大しているのに、株価が上昇していない(=株式市場から評価されていない)会社があったら、「なぜその会社が評価されていないか」を考えてみることで、投資妙味が生まれる可能性があります。

ポイント2:比率を分析してみる

財務分析をする指標にはさまざまなものがあります。

1. 収益性分析

・売上高利益率(%):各利益(②、③、④、⑤)÷売上高(①)×100

・自己資本利益率(ROE)(%):当期純利益 (⑤)÷自己資本(⑥+⑦)×100

利益・利益率は、その会社のビジネスにどれほどの付加価値があるのかを測る指標です。例えば、10円の小麦粉を仕入れて100円のパンとして売ることができれば、そのビジネスには90円分(利益率90%分)の付加価値が発生していることになります。

会社の利益(利益率)が赤字などになっている場合や、数期間にかけて利益率が悪化している場合には、そのビジネスが市場において付加価値が出せない状況にあると考えられるため、事業環境の変化等、投資をする上で懸念すべき事項が発生している可能性があります。逆に、会社が稼ぐ利益が拡大していたり利益率が改善しているのであれば、事業環境は良好だと考えられます。その場合には、その理由をより詳しく分析することや、ポイント3で解説するように同業他社と比較してみることでその会社の魅力を見つけることができるでしょう。

2. 安全性分析

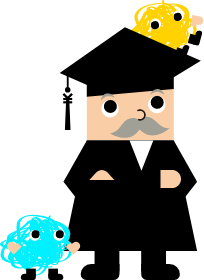

・自己資本比率(%):自己資本(①+②)÷総資本③(負債④+純資産⑤)×100

自己資本比率とは、会社の安定性を測る指標です。貸借対照表の右側は、どこからお金を調達してきたのかを表しており、資金調達先は他人資本と自己資本の2つに分かれます。他人資本というのは、銀行借り入れに代表されるように、いずれは他人に返済する義務のある資金です。これに対して、自己資本は企業が株式を発行して自ら株主から調達した資金であるため、返済の必要はありません。計算式からも分かるように、自己資本比率は、会社が保有する資産が他人資本で調達されたものなのか、自己資本で調達されたものなのか、その割合が分かります。

自己資本比率が低ければ、他人資本が多い、つまり会社が抱える負債の割合が大きいということであり、赤字や借金等が膨らんでいることを示しています。一方で、自己資本比率が高い会社は、返済義務のない資金で会社経営している分、財務安定性が高いと考えられます。業種によって差はありますが、一般的には自己資本比率が50%を超えると財務内容は安定していると言われています。

ただ、注意しておきたいのが、自己資本比率が100%だからといって安心経営かというとそういうわけではありません。なぜかというと、自己資本比率が100%ということは、銀行からの借り入れや外部からの資金調達が全くないという状況だからです。これは、会社としての信用が薄く外部からの資金調達ができない状況にあるために、100%になってしまっているというケースも考えられます(例えば、業務実績が乏しく銀行借り入れができないような設立間もないベンチャー企業は、株主からの出資金のみで設立されているため、自己資本比率は100%になります)。その場合には、預金残高がどれくらいあるのか、過去に金融機関との取引実績があるのか等も併せて確認する必要があるでしょう。

3. 成長率分析

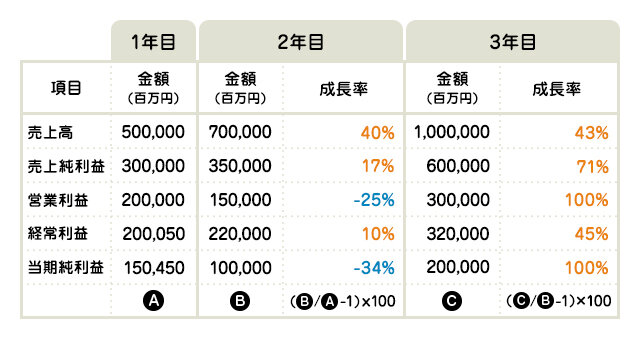

・売上高成長率(%):売上高増加額(Ⓑ-Ⓐ)÷基準時点での売上高(Ⓐ)×100

・利益成長率(%):各利益増加額(Ⓑ-Ⓐ)÷基準時点での各利益(Ⓐ)×100

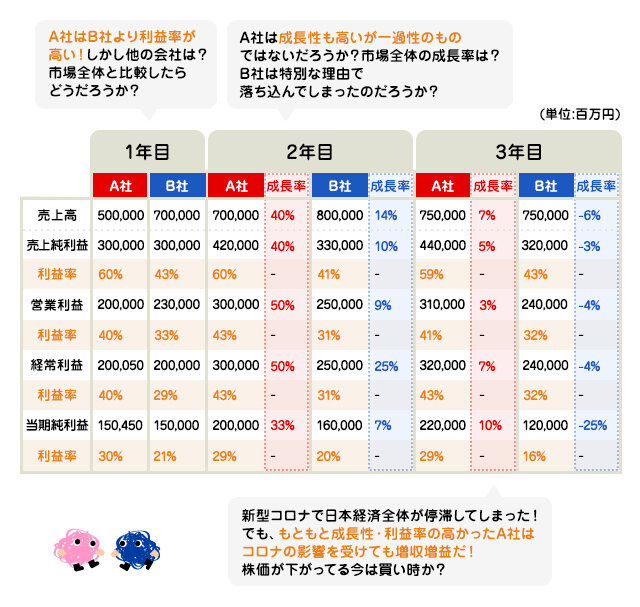

成長率は、企業の売上高や利益の規模の変化を分析することで、その企業の将来的な成長性を見極めるための分析です。成長率を分析する上で必要なことは、市場全体や同業他社との数値と比較検討することであり、一概に数値が高いから・低いからというだけで投資判断をすべきではありません。市場全体や同業他社との成長率と比較して、成長率が高いにもかかわらず株価水準が低ければ割安と言えますし、成長率が高くても株価水準が高ければ、その会社の成長性は既に株価に反映されてしまっていて割高とも言えます。

※株価水準とは、代表的にはPERやPBRといった株式指標から判断することができます(詳しくはこちらの講義を参照)。

ポイント3:同業他社と比較してみる

ポイント1、ポイント2を実践する上で大切なことがこのポイント3です。決算書を分析する上で大切なことは、「比較」をすることです。その会社の過去と比較することも大切ですが、同業他社と比較することで、経営状況を客観的に分析することができます。同業他社比較で気を付けないといけないのは、「同じくらいの規模の会社(売上高、従業員等)」と比較することです。同規模の会社と比較することで、その会社の経営面での強みや弱みを見つけることができるのです。

さて、今回の講義はここまでです。今回の講義では、企業のファンダメンタルズ分析について紹介しました。ファンダメンタルズ分析は、株式の本質的価値と市場価格にギャップが存在しても、いずれは本質的な価値に収束するという考え方に基づいており、投資先を選ぶにあたって、テクニカル分析(チャート分析)に並んで重要な考え方です。投資を行うにあたって、「何に投資をしているかわからない」「なぜ投資をしたのかわからない」ということは避けなければなりません。今回のファンダメンタルズ分析をもとに、自分だけの特別な銘柄を見つけるのにお役立てできれば幸いです。次回は、チャートの見方について解説していきます。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。